by admin | Mar 30, 2023 | Estrategias de Trading, Gestión del Riesgo, Introducción al Trading

En el mercado de divisas (Forex), los pares de divisas se clasifican en diferentes categorías, como pares mayores, pares menores y pares exóticos.

- Pares mayores: Los pares mayores son aquellos que incluyen el dólar estadounidense (USD) y las principales divisas del mundo. Estos pares son los más negociados y, por lo general, tienen los spreads más bajos y la mayor liquidez en comparación con otros pares de divisas. Los pares mayores son:

- EUR/USD: Euro y dólar estadounidense

- USD/JPY: Dólar estadounidense y yen japonés

- GBP/USD: Libra esterlina y dólar estadounidense

- USD/CHF: Dólar estadounidense y franco suizo

- AUD/USD: Dólar australiano y dólar estadounidense

- USD/CAD: Dólar estadounidense y dólar canadiense

- NZD/USD: Dólar neozelandés y dólar estadounidense

- Pares menores: Los pares menores, también conocidos como cruces, son aquellos que no incluyen el dólar estadounidense pero sí involucran dos de las principales divisas del mundo. Estos pares son menos líquidos y tienen spreads un poco más amplios en comparación con los pares mayores. Algunos ejemplos de pares menores son:

- EUR/GBP: Euro y libra esterlina

- EUR/JPY: Euro y yen japonés

- GBP/JPY: Libra esterlina y yen japonés

- EUR/AUD: Euro y dólar australiano

- GBP/CAD: Libra esterlina y dólar canadiense

- AUD/NZD: Dólar australiano y dólar neozelandés

- AUD/JPY: Dólar australiano y yen japonés

- Pares exóticos: Los pares exóticos son aquellos que incluyen una divisa principal, como el dólar estadounidense, el euro, la libra esterlina, etc., emparejada con una divisa de una economía emergente o de un mercado menos líquido. Estos pares suelen tener una menor liquidez y spreads más amplios en comparación con los pares mayores y menores. Algunos ejemplos de pares exóticos son:

- USD/TRY: Dólar estadounidense y lira turca

- USD/ZAR: Dólar estadounidense y rand sudafricano

- USD/SGD: Dólar estadounidense y dólar de Singapur

- USD/HKD: Dólar estadounidense y dólar de Hong Kong

- USD/SEK: Dólar estadounidense y corona sueca

- EUR/TRY: Euro y lira turca

- GBP/ZAR: Libra esterlina y rand sudafricano

Estas categorías de pares de divisas ofrecen diferentes oportunidades de trading en función de la volatilidad, liquidez y riesgo. Es importante entender las características de cada tipo de par y elegir aquellos que se ajusten a tu estrategia y riesgo.

¿Quieres obtener tu cuenta fondeada y operar los mercados financieros? Da clic aquí

¿Quieres tener tu propia cuenta fondeada en alguna empresa?

by admin | Mar 30, 2023 | Introducción al Trading

Un par en Forex, también conocido como par de divisas, es una combinación de dos monedas que se negocian una frente a la otra en el mercado de divisas (Forex). La cotización de un par de divisas representa la cantidad de la segunda divisa (divisa cotizada) que se necesita para comprar una unidad de la primera divisa (divisa base).

Por ejemplo, si el par EUR/USD se cotiza a 1.2000, significa que se necesitan 1.2000 dólares estadounidenses (USD) para comprar 1 euro (EUR). En este caso, el euro es la divisa base y el dólar estadounidense es la divisa cotizada.

En el mercado de divisas, los traders compran y venden pares de divisas con la expectativa de que el valor de una divisa aumente o disminuya en relación con la otra. Por ejemplo, si un trader espera que el euro se aprecie frente al dólar estadounidense, él o ella comprará el par EUR/USD. Por otro lado, si espera que el euro se deprecie frente al dólar, venderá el par.

Los pares de divisas se clasifican en diferentes categorías, como pares mayores, pares menores y pares exóticos, según la liquidez y el volumen de negociación de las monedas involucradas. Los pares mayores incluyen el dólar estadounidense y las principales monedas del mundo, mientras que los pares menores y exóticos involucran monedas de economías emergentes o mercados menos líquidos.

¿Quieres obtener tu cuenta fondeada y operar los mercados financieros? Da clic aquí

¿Quieres tener tu propia cuenta fondeada en alguna empresa?

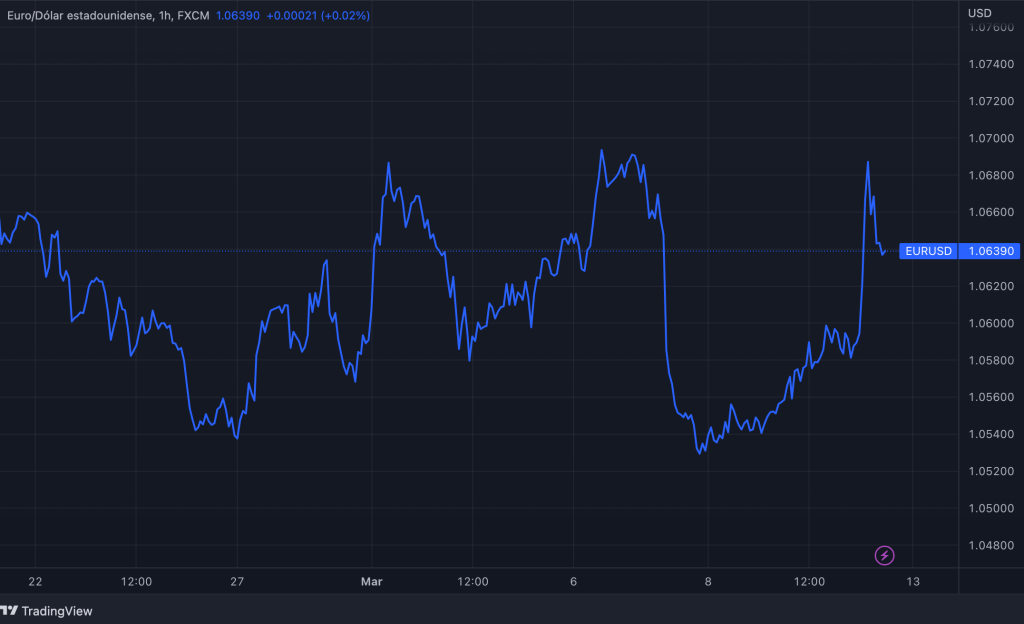

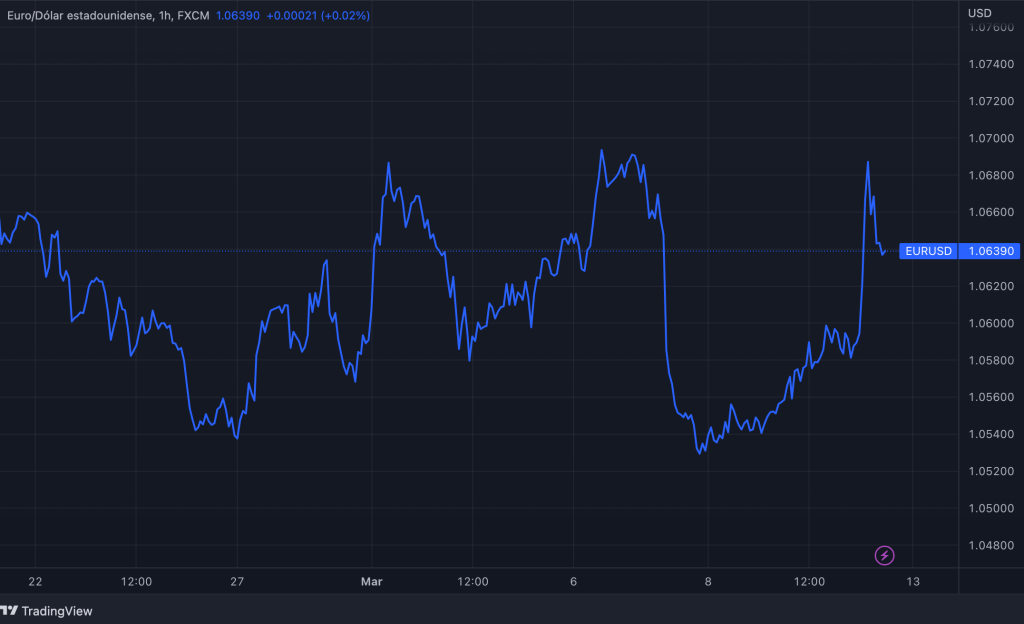

by admin | Mar 11, 2023 | Análisis Fundamental, Análisis Técnico, Introducción al Trading, Trading Institucional

Cómo elegir el marco de tiempo adecuado para optimizar tus operaciones

Elegir la temporalidad adecuada en un gráfico de trading es una decisión crucial que puede marcar la diferencia en tus resultados. Con tantas opciones disponibles, ¿cómo puedes saber cuál es la mejor para ti? En esta entrada de blog, exploraremos las distintas temporalidades en los gráficos de trading, sus ventajas y desventajas, y cómo seleccionar el marco de tiempo que mejor se adapte a tu estilo de trading. ¡Descubre cómo la elección de la temporalidad adecuada puede ayudarte a tomar decisiones más precisas y mejorar tus resultados en el trading!

Temporalidades en gráficos de trading:

Las temporalidades en los gráficos de trading representan los intervalos de tiempo en los que se muestra la información de precios. Estas pueden variar desde períodos muy cortos, como 1 minuto, hasta períodos más largos, como semanas o meses. Algunas de las temporalidades más comunes incluyen:

- Gráficos de minutos: 1 minuto, 5 minutos, 15 minutos, 30 minutos

- Gráficos horarios: 1 hora, 4 horas

- Gráficos diarios: 1 día

- Gráficos semanales: 1 semana

- Gráficos mensuales: 1 mes

Ventajas y desventajas de las diferentes temporalidades:

Temporalidades cortas:

- Ventajas: Mayor cantidad de oportunidades de trading, potencial para capturar movimientos rápidos del mercado, menor exposición al riesgo de eventos inesperados.

- Desventajas: Mayor ruido de mercado, mayor susceptibilidad a las emociones, necesidad de dedicar más tiempo al monitoreo del mercado.

Temporalidades largas:

- Ventajas: Menos ruido de mercado, mayor enfoque en tendencias a largo plazo, menor susceptibilidad a las emociones, menor tiempo requerido para monitorear el mercado.

- Desventajas: Menos oportunidades de trading, mayor exposición al riesgo de eventos inesperados, potencialmente mayores stops y requerimientos de capital.

Cómo elegir la temporalidad adecuada para tu estilo de trading:

- Define tus objetivos y estilo de trading: ¿Eres un scalper, day trader, swing trader o position trader? Identifica tu estilo de trading y tus objetivos antes de seleccionar la temporalidad que mejor se adapte a tus necesidades.

- Evalúa tu disponibilidad de tiempo: Si tienes tiempo limitado para dedicar al trading, es posible que prefieras temporalidades más largas que requieran menos monitoreo del mercado. Por otro lado, si puedes dedicar más tiempo al trading, las temporalidades más cortas pueden ofrecer más oportunidades.

- Considera tu tolerancia al riesgo: Las temporalidades más cortas pueden ofrecer un menor riesgo de exposición a eventos inesperados, pero también pueden generar más ruido de mercado. Evalúa tu tolerancia al riesgo y elige la temporalidad que te permita gestionarlo de manera efectiva.

- Experimenta y ajusta: No tengas miedo de probar diferentes temporalidades y ajustar tu enfoque según los resultados obtenidos. La experiencia te ayudará a encontrar el marco de tiempo que mejor funcione para ti y tus objetivos de trading.

Recuerda…

La elección de la temporalidad adecuada en un gráfico de trading es esencial para lograr un rendimiento óptimo y adaptarse a tus objetivos, estilo de trading y disponibilidad de tiempo. Al comprender las ventajas y desventajas de las diferentes temporalidades y evaluar cómo se ajustan a tus necesidades, estarás mejor preparado para tomar decisiones informadas y mejorar tus resultados en el trading. No dudes en experimentar con distintas temporalidades y ajustar tu enfoque según sea necesario. Al final, la clave del éxito en el trading radica en la adaptabilidad, la disciplina y el aprendizaje constante. ¡Buena suerte en tu viaje hacia el dominio de las temporalidades en los gráficos de trading!

¿Quieres obtener tu cuenta fondeada y operar los mercados financieros? Da clic aquí

¿Quieres tener tu propia cuenta fondeada en alguna empresa?

by admin | Mar 11, 2023 | Introducción al Trading, Práctica y Evaluación

La herramienta esencial para aprender y perfeccionar tus habilidades sin riesgos

Adentrarse en el mundo del trading puede ser emocionante, pero también desafiante, especialmente si eres nuevo en los mercados financieros. Antes de poner en juego tu dinero real, es crucial aprender y perfeccionar tus habilidades de trading. Aquí es donde entran en juego las cuentas demo. En esta entrada de blog, te explicaremos qué son las cuentas demo, por qué son una herramienta esencial para los traders y cómo puedes aprovecharlas al máximo para mejorar tus habilidades y prepararte para el trading real. ¡Descubre cómo las cuentas demo pueden ser tu mejor aliado en tu camino hacia el éxito en el trading!

¿Qué es una cuenta demo?

Una cuenta demo es una herramienta de trading que permite a los usuarios practicar sus habilidades y estrategias en un entorno simulado sin arriesgar dinero real. Las cuentas demo proporcionan acceso a una plataforma de trading en línea y a los mismos instrumentos financieros que encontrarás en una cuenta real. La principal diferencia es que operas con dinero virtual en lugar de dinero real.

Beneficios de las cuentas demo en trading:

- Aprende sin riesgos: Las cuentas demo te permiten practicar y aprender los conceptos básicos del trading sin poner en riesgo tus ahorros. Puedes experimentar con diferentes estrategias, aprender a utilizar las herramientas y analizar los movimientos del mercado sin temor a perder dinero.

- Familiarízate con la plataforma: Utilizar una cuenta demo te da la oportunidad de conocer la plataforma de trading y sus funciones. Esto te permitirá sentirte cómodo y seguro al momento de abrir una cuenta real y operar con dinero real.

- Desarrolla y perfecciona tus estrategias: Las cuentas demo son ideales para probar y ajustar tus estrategias de trading antes de implementarlas en una cuenta real. Puedes probar diferentes enfoques y ver cómo funcionan en diferentes condiciones de mercado.

- Mejora tus habilidades de gestión de riesgos: Aprender a gestionar el riesgo es esencial en el trading. Con una cuenta demo, puedes practicar el uso de stop-loss y take-profit, así como otras herramientas de gestión de riesgos, sin arriesgar dinero real.

- Trabaja en tu psicología de trading: El trading emocional puede ser perjudicial para tus resultados. Las cuentas demo te permiten desarrollar la disciplina y la paciencia necesarias para operar con éxito en los mercados financieros.

Consejos para aprovechar al máximo las cuentas demo:

- Trata la cuenta demo como una cuenta real: Para sacar el máximo provecho de tu cuenta demo, opera como si estuvieras utilizando dinero real. Esto te ayudará a desarrollar buenos hábitos y a prepararte para el trading real.

- Establece metas y monitorea tu progreso: Define objetivos específicos y realiza un seguimiento de tus resultados en la cuenta demo. Esto te permitirá evaluar tus habilidades y mejorar tus estrategias a lo largo del tiempo.

- Aprende de tus errores: Utiliza la cuenta demo para analizar tus operaciones y aprender de tus errores. Asegúrate de comprender por qué una operación fue exitosa o fallida y ajusta tus estrategias en consecuencia.

¿Quieres obtener tu cuenta fondeada y operar los mercados financieros? Da clic aquí

¿Quieres tener tu propia cuenta fondeada en alguna empresa?

by admin | Mar 11, 2023 | Introducción al Trading, Trading Institucional

Entendiendo la liquidez en un gráfico de trading

La liquidez es un concepto fundamental en el trading que a menudo se pasa por alto, pero puede tener un impacto significativo en tus operaciones y en la eficacia de tus estrategias. En esta entrada de blog, analizaremos la importancia de la liquidez en un gráfico de trading y te mostraremos cómo identificarla para mejorar tus decisiones y potenciar tus resultados. ¡Descubre cómo la liquidez puede ser la clave para desbloquear oportunidades de trading y minimizar los riesgos!

¿Qué es la liquidez en un gráfico de trading?

La liquidez se refiere a la facilidad con la que se puede comprar o vender un activo sin afectar significativamente su precio. En términos de trading, la liquidez es esencial para garantizar que puedas entrar y salir de posiciones fácilmente y a precios justos. Un mercado líquido generalmente tiene una gran cantidad de compradores y vendedores, lo que permite realizar transacciones rápidas y a precios cercanos al valor de mercado.

Cómo identificar la liquidez en un gráfico de trading:

- Volumen de trading: El volumen es un indicador clave de la liquidez en un gráfico de trading. Un volumen alto indica una gran cantidad de transacciones, lo que sugiere una mayor liquidez. Busca gráficos con barras de volumen altas y consistentes para identificar mercados líquidos.

- Spreads ajustados: El spread, o diferencia entre el precio de compra y venta, también es un indicador de la liquidez en un gráfico de trading. Los mercados líquidos suelen tener spreads ajustados, lo que permite entrar y salir de posiciones a precios cercanos al valor de mercado. Presta atención a los spreads en los gráficos y evita operar en mercados con spreads amplios, ya que esto puede aumentar tus costos de trading y afectar tus resultados.

- Velocidad de ejecución de las órdenes: La rapidez con la que se ejecutan tus órdenes de compra y venta es otro indicador de la liquidez en un gráfico de trading. Los mercados líquidos permiten una ejecución rápida de órdenes, lo que reduce el riesgo de deslizamiento y garantiza que obtengas los precios deseados. Si tus órdenes se ejecutan rápidamente y sin problemas, es probable que estés operando en un mercado líquido.

- Estabilidad del precio: Los mercados líquidos suelen tener una mayor estabilidad de precios, ya que hay una gran cantidad de compradores y vendedores dispuestos a realizar transacciones a precios similares. Si observas que los precios en un gráfico son relativamente estables y no experimentan cambios bruscos, es probable que estés ante un mercado líquido.

Es un tipo de acumulación en la que las grandes instituciones generan muchas órdenes de compra/venta.

Recuerda

Comprender la liquidez en un gráfico de trading es fundamental para tomar decisiones informadas y minimizar los riesgos asociados con la ejecución de órdenes y los costos de trading. Al identificar la liquidez en los gráficos y centrarte en operar en mercados líquidos.

¿Quieres obtener tu cuenta fondeada y operar los mercados financieros? Da clic aquí

¿Quieres tener tu propia cuenta fondeada en alguna empresa?

by admin | Mar 11, 2023 | Introducción al Trading

Existen tres tipos principales de gráficos utilizados en Forex trading: gráficos de líneas, gráficos de barras y gráficos de velas. A continuación, se describen cada uno de ellos y cómo interpretarlos:

- Gráficos de líneas: Los gráficos de líneas son la forma más básica de gráficos utilizados en Forex trading. Muestran una línea que conecta los precios de cierre diarios y se utilizan para identificar tendencias generales del mercado. Los traders pueden utilizar los gráficos de líneas para identificar patrones de precios y para tomar decisiones informadas de compra y venta.

- Gráficos de barras: Los gráficos de barras muestran una barra vertical que representa el rango de precios entre el precio más alto y el precio más bajo en un período determinado, junto con una línea horizontal que indica el precio de apertura y el precio de cierre. Los traders pueden utilizar los gráficos de barras para identificar patrones de precios, como soportes y resistencias, y para determinar la fuerza de una tendencia.

- Gráficos de velas: Los gráficos de velas son similares a los gráficos de barras, pero muestran los precios de apertura, cierre, alto y bajo en forma de velas. Las velas pueden ser verdes o blancas para indicar un aumento de precio y rojas o negras para indicar una disminución de precio. Los traders utilizan los gráficos de velas para identificar patrones de precios, como patrones de velas japonesas, que pueden proporcionar señales de compra y venta.

La interpretación de los gráficos depende de la estrategia de trading y de las preferencias del trader. Los traders pueden utilizar los gráficos para identificar tendencias, patrones de precios, niveles de soporte y resistencia, y para tomar decisiones informadas de compra y venta.

Es importante tener en cuenta que los gráficos deben utilizarse en conjunto con otros indicadores técnicos y fundamentales para tomar decisiones de trading informadas. Además, los gráficos son una herramienta útil para visualizar los datos de precios históricos, pero no garantizan el rendimiento futuro del mercado.

¿Quieres obtener tu cuenta fondeada y operar los mercados financieros? Da clic aquí

¿Quieres tener tu propia cuenta fondeada en alguna empresa?